浅析网格模型在贵金属交易中的运用

我们都知道,在任何一个投资市场中,行情大致都可以归纳为两种形态,一是派发区(趋势行情),另一种是收集区(震荡行情)。对于前者,我们最常用的交易手法,就是趋势交易法,顺势而为,追涨杀跌。该方法的优点是,在明显行情中账户权益甚至能呈现抛物线型的增长;缺点是,难于区别市场噪音和假突破,如果遭遇震荡行情,往往是高买低卖,连续止损后对操作者的自信心和判断力产生干扰;作为投资者,我们没办法提前预知行情将进行到哪一种形态,但能够最终靠学习不同的交易方法,积累对于市场的直觉和感受,进而识别和制定适当的交易策略。

本文重点在于介绍另一种操作思路,将交易重心由行情判断转移到个人账户的资产净值(NAV)变化,通过双向开仓织网来捕获价格的波动机会,在震荡市中,降低账户整体的风险敞口,从而提升交易的整体绩效。

有效市场假说(EfficientMarketHypothesis)认为,如果资产价格具有弱势有效性,则该资产的价格变化服从随机漫步:

最简单的翻译过来,就是如果从长期的价格走势图上看,价格上下起伏的机会理论上是均等的。本文无意加入对随机漫步理论的正误之辩,但将该理论引入投资行为,并形成一种迥然不同于技术分析派的操作方法,开拓分析思路和交易模式,为我所用,作者觉得才是更需要我们来关注和持续思考的。

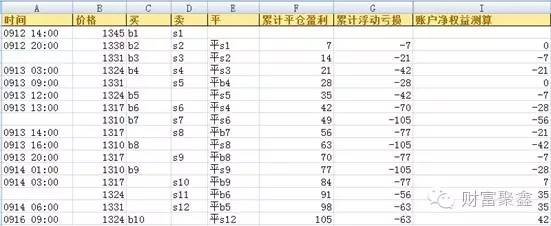

每间隔一定的点数(比如本例中,选取的7美元),在同一价格同时放置买单委托和卖单委托,并设置好止盈价格。由众多的多单和空单交织成一张网,假如行情上涨,将自动触发平掉一串的买单,而在行情下跌时再平掉一串的卖单;行情下跌再上涨时同样的道理。

3.1 部分实现机械化交易,一般为预埋单触发成交。不需要时刻判断进出场时机,减低操作的压力。同时也在某些特定的程度上克服了趋势交易法的通病,即人性的弱点,降低了持仓过程中贪婪和恐惧的心理干扰。

3.2 采用最大边缘止损法,同时有严格的资金管理作为保障,有效控制了止损的次数和额度,也避免因保证金不足而被强平的风险。风险管理是本方法的核心,在此基础上,依靠稳定的小利润累积,进一步提升了账户稳定获利的概率。

3.3 可以在网格中用任何其他的分析方法,且任何有效的方法,比如波动率突破,支持阻力位,动态仓位大小,多层网格,跟随止损,可以使得资金的回撤控制在非常小的范围,增加网格的实战效果。

4.2 网格间距设置应远大于交易点差、递延费、手续费等杂项之和,或以上交易成本尽量低,甚至没有;

1.1 由于网格交易法在单边行情中会造成一连串的实际出场盈利和浮动亏损,且浮动亏损为等差数列之和,将使得账户权益处于极大风险之中,所以在实际中,网格区域的界定必须与其他常规分析方法联合使用。

1.2 本文选取了6月18日黄金见底回升至8月28日(即1180至1433美元的反弹过程),在9月12日跌破上涨的趋势线后执行该模型。选择本轮反弹的前一低点,即8月7日的低点1273美元作为网格的振幅波谷A,本轮反弹的0.236位置(也是下跌趋势线美元作为网格的振幅波峰C。

1.3 根据彭博终端提供的日内小时图数据收集并统计概率,分析随机变量中概率、均值和方差的分布特征,运用蒙特卡洛模拟,得到网格的上下界区间的概率解和对该解的精度估计后,分别得到网格上界1348美元和网格下界1298美元。

账户净权益在经历最初的成本区域(即负值阶段),一般会稳步走高,意味着对震荡行情判断正确;如果再次跌落到0轴下方,低于本金的5%以上,则关闭模型,本次拉网操作失败。

将距离当前价格最远、浮亏最多的两单提前设置好止损(止盈早已设置好),为防止突发的急拉或暴跌行情,如连续触发止盈单3次,设置报警音效,及时补单;同时在反方向,以两倍步长(即14美元),再布置另一张网,形成多网叠加保护。

3.4 不可预知的突发事件防范:(比如10月1日美国政府停摆,行情骤跌,连续空单止盈,仅剩一连串的多单,浮亏巨大)

如事发突然,无法及时补救,我们提前设置的最大止损,即60美元将变为实际亏损,但账户整体风险仍可控,即之前的连续小幅平仓的累计盈利能涵盖余下的所有持仓浮亏。

本文运用的是最基本的等差数列网格模型,不同网格间距的设置,运用于不同周期的市场,均可产生不同的结果,可以多次测试后,找到更优方案;

指数型建仓,可以尝试指数函数来指导每个等分价位的买卖单量,优化账户的绩效;另外,借助于会计学的簿记原理,可以在资金充裕的前提下,将本案例中因浮亏超过计划(60美元)的多头头寸,在低位加倍做空,即在单边行情中运用加倍翻仓法:1-2-4-8-16,本质上等同于平衡了远端多头的浮亏,降低账户的整体净头寸敞口。

比如将江恩周期作为时空考虑因素、重要支撑阻力位突破点位的动态调仓、基于蒙特卡洛模拟的风险价值VaR计算,做更多的实证分析等。

2.4 尝试开发智能交易系统,减少操作的误差(比如漏单、错单等)和相对高频交易产生的交易冲击成本。

2.5 为便于理解和计算,本案例的价格取值均为整数,且忽略了点差、递延费、手续费,在实际交易过程中,务必精细测算。返回搜狐,查看更加多